Thị trường tiền điện tử hiện tại vẫn đang bị ám ảnh với việc tìm ra một công thức chính xác để giải thích mối quan hệ hợp lý giữa giá của các token và giá trị đằng sau chúng. Đã có không ít quan điểm từ các nhà phân tích, doanh nhân, nhà phát triển, chuyên gia hoặc nhà đầu tư về câu hỏi này.

Coin68 Blog: Có phải chúng ta vẫn đang định giá token tiền mã hóa bằng cảm tính?

Coin68 Blog: Có phải chúng ta vẫn đang định giá token tiền mã hóa bằng cảm tính?

Trong nghiên cứu của William Mougayar, tác giả của “The Business Blockchain”, đăng tải vào tháng 9 năm 2019, ông đã liệt kê chín biến số khác nhau để đo lường sức khỏe của một dự án crypto hay một token nhất định. Nhưng ông cũng thừa nhận rằng đây không phải là một công thức kỳ diệu hay một phương trình chính xác để định giá một dự án, bởi vì đơn giản thị trường tiền mã hóa vẫn tồn tại quá nhiều bất cập.

Công thức PIB định giá token được đề xuất bởi WILLIAM MOUGAYAR

Công thức PIB định giá token được đề xuất bởi WILLIAM MOUGAYAR

Chúng ta cần các chỉ số cơ bản như cách định giá những công ty truyền thống

Đối với các công ty đại chúng được niêm yết trên sàn chứng khoán, các nhà phân tích và nhà đầu tư sử dụng các chỉ số như doanh thu, lãi ròng, EBITDA (thu nhập trước lãi vay, thuế, giảm phát và khấu hao), EPS (earnings per share – lợi nhuận trên mỗi cổ phiếu), tỷ lệ P E (tỷ lệ giá trên lợi nhuận) và tốc độ tăng trưởng để đưa ra những định giá phù hợp nhất với thị trường.

Đối với các ICO và các dự án mở bán token, các chỉ số tương đương là gì?

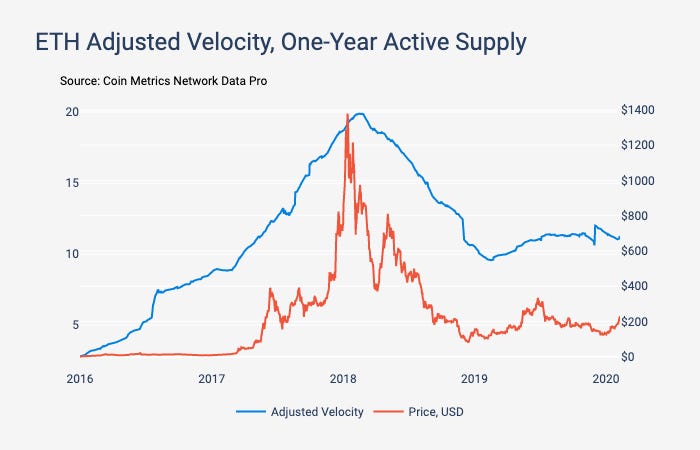

Vào cuối năm 2017, khi người dùng của các dự án bắt đầu vượt qua số lượng người đầu cơ token, nhiều chuyên gia đã kỳ vọng rằng tần suất hoạt động trên mạng lưới sẽ có thể được sử dụng để làm thành tố chính trong việc định giá token. Tua nhanh tới ngày hôm nay, ba năm sau, và tất cả mọi thứ có vẻ vẫn đang dậm chân tại chỗ.

Hai chỉ số định giá blockchain đầy hứa hẹn là Lợi nhuận từ phí giao dịch và Số lượng người dùng hàng ngày đã phải vật lộn để khẳng định mình, tuy nhiên, theo thời gian, có vẻ chúng đã thất bại.

Lấy phí giao dịch gas trên mạng lưới Ethereum làm ví dụ. Khi mạng lưới này trở nên phổ biến hơn (tức là tốt hơn), nó cũng đồng thời trở nên chậm hơn (một điều xấu), dẫn đến tăng phí gas để chạy nhiều loại hợp đồng thông minh. Việc tăng chi phí giao dịch đã nhanh chóng trở thành một chủ đề gây tranh cãi trong cộng đồng.

Một mặt, phí gas tăng được tính là một phần của “doanh thu mạng lưới” (một điều tốt). Nhưng mặt khác, điều đó cũng có nghĩa là mỗi giao dịch nhất định trở nên quá đắt để chạy trên mạng Ethereum (một điều tệ) và điều đó buộc một số trường hợp sử dụng phải cân nhắc chuyển sang chuỗi phụ Ethereum hoặc các chuỗi khác (không tốt đối với Ethereum).

Giá token ETH phản ứng như thế nào trong suốt quá trình đó? Theo các khảo sát, sự tương quan là gần như không có hoặc quá nhỏ để có thể đưa ra những dự đoán chính xác dựa trên dữ kiện này.

Có phải chúng ta vẫn đang định giá token tiền mã hóa một cách rất cảm tính, khi giá trị phần nhiều được thúc đẩy bởi sự đầu cơ, giá trị thương hiệu và những hứa hẹn của chủ dự án?

Ví dụ thứ 2 là DeFi, một lĩnh vực “tăng trưởng nóng” trong thời gian gần đây. Vào tháng 7, người ta thường chấp nhận rằng Tổng giá trị DeFi được khóa (total value locked) là một chỉ báo tốt để định giá thị trường DeFi. Khi chỉ số này tiếp tục tăng trưởng, tổng vốn hóa thị trường của các token DeFi hàng đầu cũng vậy.

Nhưng mối tương quan đó cũng không kéo dài được lâu. Vào đầu tháng 9, tổng vốn hóa thị trường DeFi dao động ở mức 16 tỷ USD. Hiện tại, con số đó là khoảng 12 tỷ USD.

Người ta có thể biện minh cho sự thụt lùi này bằng cách viện dẫn các hành vi phân tích của thị trường truyền thống, vốn định giá các công cụ cơ bản cao hơn kỳ vọng nhưng sẽ giảm mạnh sau khi các tin tức được công bố. Đó là tâm lý chung của thị trường. Có lẽ đó cũng là một cách giải thích hợp lý.

Điều đó nghĩa là mối quan hệ giữa “Tổng giá trị được khóa” với “Vốn hóa thị trường” của DeFi được nhắc đến ở trên là các chỉ số “vĩ mô” của toàn bộ thị trường và không thể sử dụng để định giá từng token riêng lẻ dựa trên bản chất của từng đồng coin một.

Ngoài ra, thị trường DeFi còn có một thói quen khá kỳ lạ: giá của nhiều token thường được thúc đẩy bởi các thuật toán của công cụ tạo lập thị trường tự động (Automated Market Maker – AMM), vốn không ảnh hưởng đến phán đoán trước đấy hoặc kiến thức về các số liệu được sử dụng mà thay vào đó, lấy cốt lõi từ một đường cong cung / cầu cho trước và sự hiện diện của một bể thanh khoản (liquidity pool).

Điều này dẫn đến một kết luận rằng, trong trường hợp không có các số liệu tương quan, chúng ta chỉ còn lại các số liệu vô nghĩa hoặc có lẽ chỉ là các đầu mối dữ liệu để kiểm tra một số phương trình tương quan có ý nghĩa trong tương lai.

Giá trị có đến từ công dụng?

Một điểm khác biệt cơ bản nữa giữa cổ phiếu truyền thống và thị trường tiền điện tử là trong thị trường tiền điện tử, thứ mà người tham gia có thể đầu tư/đầu cơ là các đồng tiền có công dụng, có thể sử dụng cho mục đích khác tùy thuộc vào blockchain của chúng.. Điều này trái ngược với cổ phiếu – vốn chỉ là một công cụ lưu trữ giá trị, không thể được sử dụng để mua các sản phẩm hoặc dịch vụ liên quan từ công ty phát hành chúng.

Bạn sẽ nghĩ rằng điều này sẽ tạo điều kiện cho mối tương quan chặt chẽ giữa khả năng ứng dụng và giá trị, nhưng điều đó vẫn chưa xảy ra, ít nhất không phải theo cách mà chúng ta có thể dựa vào để làm nền tảng cho sự phát triển.

Tất nhiên, chúng ta vẫn có hy vọng rằng một ngày nào đó việc sử dụng tiền điện tử sẽ trở nên cực kỳ phổ biến (cho dù thông qua lưu lượng truy cập của người dùng hoặc nhà phát triển), từ đó bổ sung và quyết định quỹ đạo giá trị thực tế của token nền tảng. Thế nhưng ngày đó vẫn chưa đến.

Hãy tưởng tượng nếu bạn được yêu cầu trả tiền để sạc Tesla của bạn thông qua một phần nhỏ cổ phiếu Tesla. Về bản chất, bạn sẽ cần phải tiếp tục mua cổ phiếu Tesla (do đó tạo ra nhu cầu đối với cổ phiếu Tesla và góp phần vào sự gia tăng giá trị) để trả tiền điện.

Tất nhiên, khi giá cổ phiếu Tesla tăng lên, chi phí thực tế để sử dụng dịch vụ sẽ giảm và, đương nhiên, đó là một điều tốt. Nếu vì lý do nào đó mà chủ sở hữu Tesla ngừng lái xe của họ, nhu cầu về cổ phiếu / tiền tệ của Tesla sẽ ít đi và giá của nó sẽ giảm theo. Nhưng ít nhất sẽ có một mối liên hệ thực sự giữa việc sử dụng và nhu cầu, một điều gì đó đáng ra phải là nội tại của các token tiền điện tử.

Trong ngành công nghiệp blockchain, chi phí/ doanh thu trên chuỗi vẫn có triển vọng để trở thành một chỉ báo hàng đầu để định giá một dự án blockchain. Ethereum có một đề xuất về việc cải thiện cơ chế tính phí giao dịch (EIP 1559 và Cấu trúc phí), hứa hẹn làm cho các khoản thanh toán trở nên công bằng hơn nhưng cũng có khả năng khó tương quan hơn.

- Xem thêm: Cộng đồng tiền điện tử “trổ tài suy đoán” sau khi xuất hiện giao dịch Ethereum phí “khủng” thứ 2

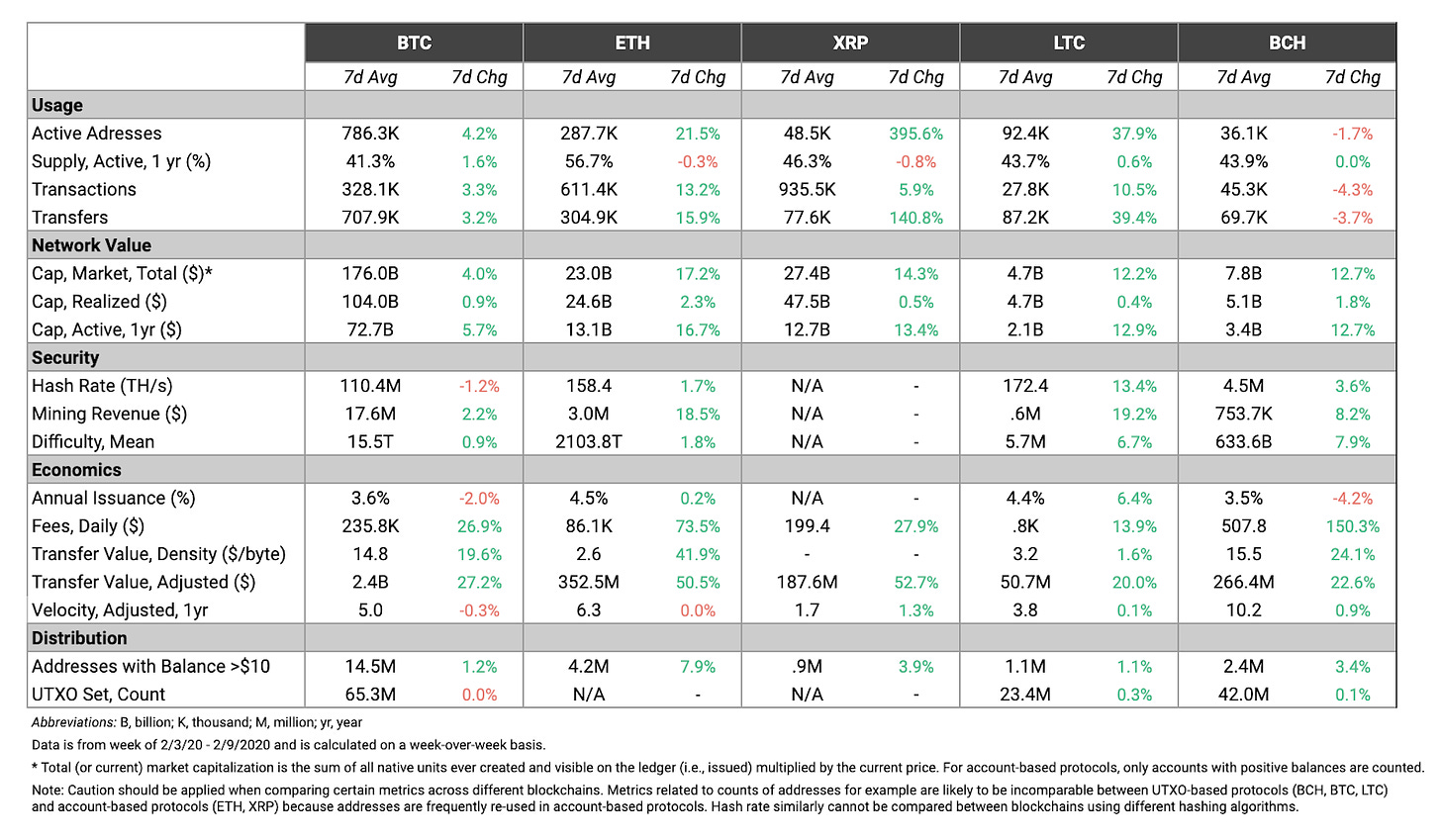

Nhà phân tích Evan Van Ness cũng đã nêu ra một ví dụ về sự tương quan đối nghịch giữa số lượng giao dịch và vốn hóa của dự án.

The top 7 ??♀️?♂️zombiechains have 30+ billion in market cap ($XRP/$BCH/$LTC/$ADA/$BSV/$EOS/$XTZ)

The top 7 DeFi protocols ($AAVE/$UNI/$YFI/$SNX/$MKR/$COMP/$UMA) have 1000x more users than the zombiechains and are together about $3.5b

Which do you think is overvalued? ?

— Evan Van Ness (@evan_van_ness) October 5, 2020

“Top 7 zombie chain (những chuỗi có rất ít người dùng hoạt động) có tổng vốn hóa hơn 30 tỷ USD (XRP, BCH, LTC, ADA, BSV, EOS, XTZ)

Top 7 giao thức DeFi có số lượng người dùng lớn hơn gấp nhiều lần nhưng tổng giá trị chỉ là 3,5 tỉ USD (AAVE, UNI, YFI, SNX, MKR, COMP, UMA).

Thế thì bạn nghĩ cái nào mới bị thổi phồng giá trị?”

Chúng ta vẫn đang ở trong giai đoạn rất sơ khai của việc xây dựng quy trình định giá giữa giá trị và ứng dụng của các token tiền điện tử.

Vậy nên, có thể nói rằng chúng ta, trong thời điểm hiện tại, vẫn đang định giá token tiền mã hóa một cách rất cảm tính, khi giá trị phần nhiều được thúc đẩy bởi sự đầu cơ, giá trị thương hiệu và những hứa hẹn của chủ dự án.

Theo CoinDesk, Coinmetric, Wmougayar – Coin68 Tổng hợp

Có thể bạn quan tâm: